「NISAを始めたいけど、どれを買ったら良いか分からない。」

「どんな銘柄があるのか知らない、、」

上記のようなお悩みありませんか?

そのようなお悩みを解決する記事を執筆しました。

金融分野で働くイノスケがNISAで買うべきおすすめ銘柄について解説いたします。

この記事を読めば、NISA制度について、NISAで買うべき銘柄についてはっきり理解することができますよ!

NISAとは?

そもそものNISA制度について解説しますね。

NISAの理解を深めておくことで、よりNISAによる投資の恩恵を実感することができます。

- NISAとは少額投資非課税制度

- NISAの制度概要

以下でそれぞれ解説していきますね。

NISAとは少額投資非課税制度

NISAとは、少額から投資を行う人向けの少額投資非課税制度です。

金融庁が制度を作り、2014年1月から始まりました。

通常、株式や投資信託などの金融商品に投資をした場合、売却して得た利益や配当金には税金が発生します。

このNISAを利用して購入した金融商品から得た運用益に対しては、税金が発生しません。

少額から投資を始める投資初心者にとって、非常に有益な制度です。

NISAの制度概要

NISAの制度の概要について説明しますね。

NISAでは、「つみたて投資枠」「成長投資枠」の二つの枠を使って投資ができます。

「つみたて投資枠」では、金融庁が選定した投資信託のみを対象として、年間120万円まで投資可能です。

「成長投資枠」では、国内外の上場株式や投資信託等に年間240万円まで投資が可能となります。

非課税保有期間が無期限となっているので、NISAで購入した金融商品は半永久的に非課税となります。

非常に有益な制度ですね。

引用元:金融庁 https://www.fsa.go.jp/policy/nisa2/know/index.html

NISAのつみたて投資枠で買うべき投資信託の選び方

ここではNISAのつみたて投資枠で買うべき投資信託の選び方について解説します。

購入できるNISAつみたて投資枠での投資信託は200以上あるので、どういう投資信託を買うべきか見方を持っておくことは非常に重要となります。

投資信託を選ぶ際の観点はこちらです。

- 運用方法を選択

- 投資対象

- コスト

- 純資産総額

それぞれ解説していきますね。

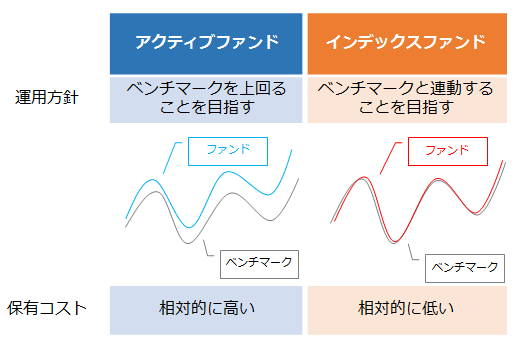

運用方法を選択:インデックスファンドまたはアクティブファンド

運用方法を選択しましょう。

投資信託には大きく二つの運用方法で分けられ、インデックス型とアクティブ型があります。

インデックス型の投資信託はインデックスファンドとも呼ばれ、日経平均株価などの特定指数に連動するよう設計された投資信託です。

市場を表すような指数に連動しているので、個別株式のように爆発的なリターンはありませんが市場平均のリターンを得ることができます。

一方でアクティブファンドは、市場平均よりも大きなリターンを得ようと独自の投資手法や銘柄選択を組み合わせたファンドとなります。

引用元:https://www.am-one.co.jp/warashibe/article/fuyasu-20191211-1.html

投資信託を選ぶ際は、インデックスファンドまたはアクティブファンドを選択しましょう。

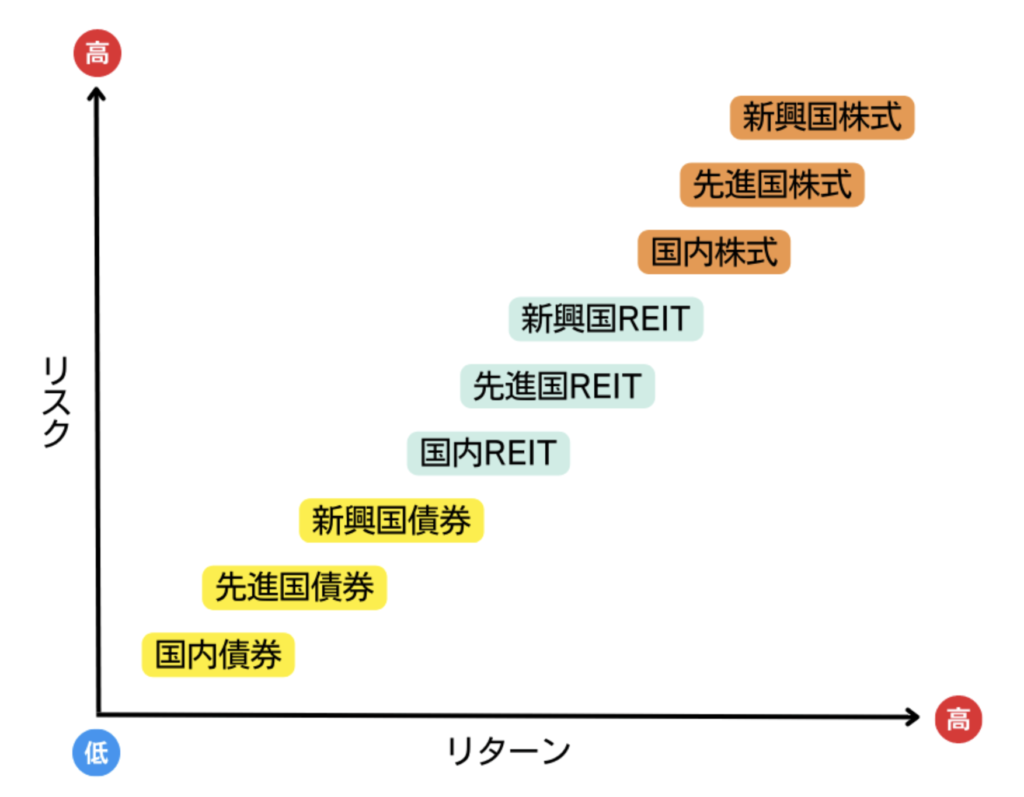

投資対象

投資信託の投資対象を確認しましょう。

投資信託は投資地域や投資商品ごとに区分されているので、自分が望むリスクとリターンに応じて選ぶことをおすすめします。

以下をご覧ください。

引用元:https://kabutan.jp/hikaku/ranking_nisa/

株式に投資する投資信託では価格変動リスクが大きい代わりに大きなリターンが期待できます。一方で債券に投資する投資信託では少ないリスクでリターンを得ることができます。

ただこの図を見せられてもどこを投資対象とすれば良いか分からないという人もいるかと思います。

そのような時は、全世界株式に分散投資するインデックスファンドや、あらゆる投資商品に分散するバランス型の投資信託をおすすめします。

全世界に分散投資をするので、世界の経済成長に合わせて資産を増やすことができます。

コスト

投資信託にかかるコスト(費用)を確認しましょう。

投資信託では、以下のコストがかかるのでどの程度かかるのか投資信託ごとに確認しなければなりません。

- 購入時手数料:販売会社に支払う手数料

- 運用管理費用(信託報酬):投資信託を保有している時、保有額に応じて日々支払う費用

- 監査報酬:保有している時、監査法人から監査を受ける際に支払う費用

- 売買委託手数料:売却時に発生する手数料

- 信託財産留保額:投資信託を途中で換金するときに、換金する人が負担する費用

上記以外にも手数料が発生する投資信託もあります。詳細はそれぞれの投資信託の目論見書を確認してください。

上記のコストの中でも重要視されるコストが、「信託報酬」です。

より信託報酬が低い投資信託を選択しましょう。

純資産総額

純資産総額も確認する必要があります。

純資産総額はファンドの規模を表し、純資産総額が年々増加しているファンドは人気が高いもしくは運用成績が良いファンドであり将来的に経費率が抑えられる可能性があるからです。

反対にあまりにもファンドの純資産総額が低いと、償還されてしまうことがあるので注意しなければなりません。

純資産総額については証券会社のWebのそれぞれの投資信託の詳細画面にて、確認することができます。

純資産総額の目安として100億円以上のファンドを選択しておくと良いです。

NISAのつみたて投資枠で買うべきおすすめインデックスファンド5選

NISAのつみたて投資枠で購入すべきおすすめインデックスファンド5選をご紹介します。

NISA初心者の方には、何を選べば良いかイメージがつかないと思いますので、いくつか例をあげて解説します。

これらのインデックスファンドについて解説しますね。

eMAXIS Slim全世界株式(オール・カントリー)

まずは、eMAXIS Slim全世界株式(オール・カントリー)です。

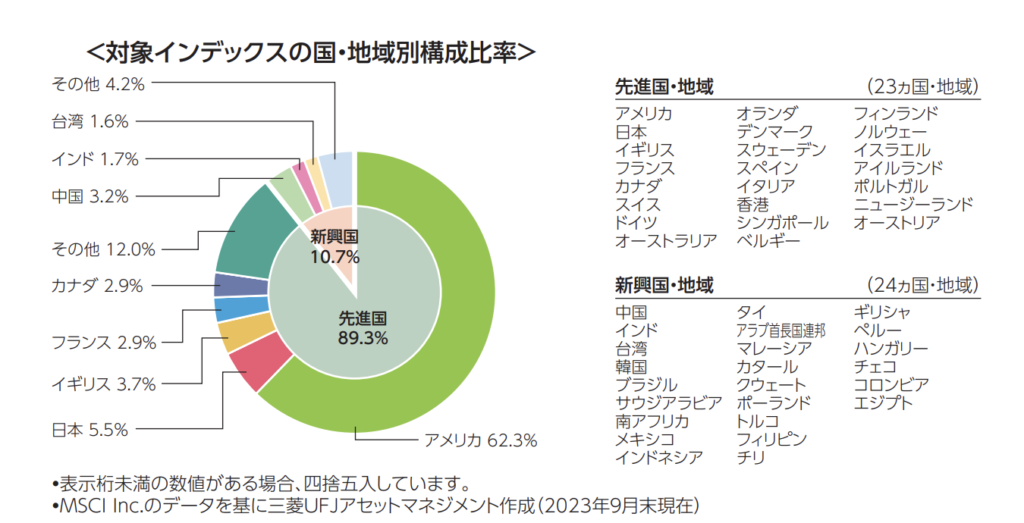

eMAXIS Slim全世界株式(オール・カントリー)は、日本を含めた全世界の株式に分散投資できるインデックスファンドです。

NISAが始まってから不動の人気を誇っています。

引用元:目論見書(https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H1T1)

2024年7月時点で、信託報酬は0.05775%、純資産総額は39834.60億円、ベンチマークは、MSCI ACWI、運用会社は三菱UFJアセットマネジメントです。

信託報酬は最安クラスであり、純資産総額は他ファンドと比較し最多クラスとなっています。

ベンチマークの「MSCI All Country World Index」 は時価総額加重平均型の株価指数であり、世界のおよそ約3,000銘柄に分散投資が可能です。

オールカントリーの直近一年のパフォーマンスは約36%です。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H1T1

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H1T1

eMAXIS Slim米国株式(S&P500)

こちらはS&P500指数に連動したインデックスファンドです。

S&P500指数は市場規模などを考慮して選ばれたニューヨーク証券取引所やNASDAQに上場されている約500銘柄を時価総額で加重平均し指数化したものです。

米国株式市場の約80%をカバーしており、これに連動する投資信託は米国市場全体に分散投資していると言い換えることができます。

S&P500の構成銘柄の上位10%は以下になっています。

引用元:https://www.nikkoam.com/sp/tracers/sp500top10-2406

引用元:https://www.nikkoam.com/sp/tracers/sp500top10-2406

2024年7月時点で、信託報酬は0.09372%、純資産総額は52393.01億円、ベンチマークはS&P500、運用会社は三菱UFJアセットマネジメントです。

S&P500指数はこれまで順調に伸びており、今後もアメリカ経済の発展とともに伸びることが期待されています。

こちらがeMAXIS Slim米国株式のパフォーマンスとなっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000GKC6

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000GKC6

こちらのインデックスファンドも購入を検討してみてください。

SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)もeMAXIS Slim米国株式(S&P500)と同様に、S&P500指数に連動したインデックスファンドです。

ただSBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)はネット証券大手の楽天証券では購入できず、SBI証券では購入可能となっています。

2024年7月時点で、信託報酬は0.0938%、純資産総額は18179.55億円、ベンチマークはS&P500、運用会社はSBIアセットマネジメントです。

こちらの成績も右肩上がりで伸びてきています。

引用元:https://site0.sbisec.co.jp/marble/fund/detail/achievement.do?Param6=289311199

引用元:https://site0.sbisec.co.jp/marble/fund/detail/achievement.do?Param6=289311199

SBI証券の人であれば、こちらのインデックスファンドも購入を検討してみてください。

楽天・全米株式インデックス・ファンド

楽天・全米株式インデックス・ファンドです。

楽天・全米株式インデックス・ファンドは、小型の株を含めて米国株式市場全体に幅広く分散的に投資ができるインデックスファンドです。

2024年7月時点で、信託報酬は0.162%、純資産総額は16631.79億円、ベンチマークはCRSP USトータル・マーケット・インデックス、運用会社は楽天投信投資顧問です。

直近一年間の成績はこちらです。約38%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000FHD2

eMAXIS Slimバランス(8資産均等型)

eMAXIS Slimバランス(8資産均等型)です。

こちらは、債券などのリスクが株式と比較して小さい資産も組み込まれているインデックスファンドです。

2024年7月時点で、信託報酬は0.143%、純資産総額は2949.59億円、運用会社は三菱UFJアセットマネジメントです。

直近一年間の成績はこちらです。約17%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000EWV6

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000EWV6

NISAのつみたて投資枠で買うべきおすすめアクティブファンド5選

NISAで買うべきアクティブファンド5選について解説します。

NISA対象のアクティブファンドは30あります。

その中でもパフォーマンスの良いファンドを選びましたので、NISAで投資する際にぜひ検討してみてください。

アクティブファンドはインデックスファンドと比べ、コストが高いので投資される際はその点を考慮して商品を選んでください。

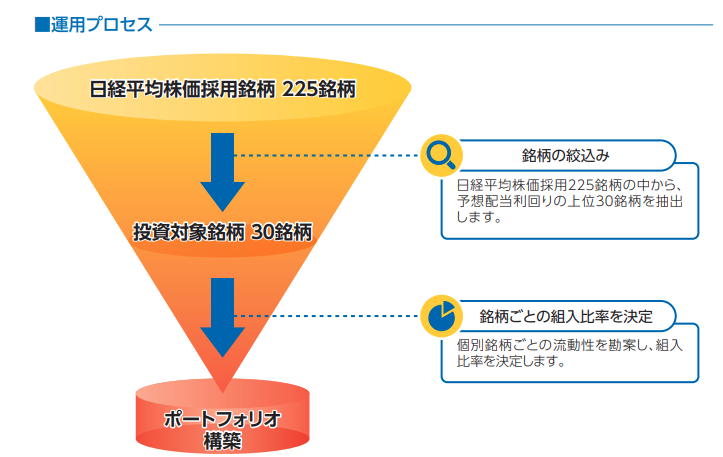

日経平均高配当利回り株ファンド

日経平均高配当利回り株ファンドは、国内の高配当株式に投資を行うアクティブファンドです。

引用元:https://www.rakuten-sec.co.jp/web/fund/scr/common/display.asp

引用元:https://www.rakuten-sec.co.jp/web/fund/scr/common/display.asp

特に高配当な日本株に分散投資したい方向けにはおすすめです。

2024年7月時点で、信託報酬は0.693%、純資産総額は1446.32億円、運用会社は三菱UFJアセットマネジメントです。

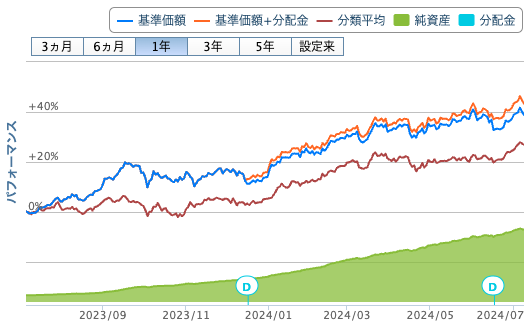

直近一年間の成績はこちらです。約38%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H373

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H373

iFreeNEXT NASDAQ100インデックス

iFreeNEXT NASDAQインデックスは、米国株式に投資しNASDAQ100指数の動きに連動したファンドです。

NASDAQ100指数は、ナスダック株式市場に上場する、金融銘柄を除く、時価総額上位100銘柄の時価総額加重平均によって算出される株価指数です。

2024年7月時点で、信託報酬は0.495%、純資産総額は1428.58億円、運用会社は大和アセットマネジメントです。

直近一年間の成績はこちらです。約47%となっています。

引用元:https://site0.sbisec.co.jp/marble/fund/detail/achievement.do?Param6=204317188

iTrustインド株式

iTrustインド株式は、主にインド企業の株式に分散投資するアクティブファンドです。

銘柄を選ぶときには、インドに本社を置いている企業または主たる事業をインドで行っている企業として、安定した成長を期待できるかどうかを観点として選んでいます。

2024年7月時点で、信託報酬は0.9828%、純資産総額は481.52 億円、運用会社はピクテ・ジャパンです。

直近一年間の成績はこちらです。約50%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000G6D5

フィデリティ・米国優良株・ファンド

フィデリティ・米国優良株・ファンドは米国株式市場に上場されている株式に分散投資しているアクティブファンドです。

ベンチマークはS&P500で、ベンチマークを上回る投資効果を目指しています。

アメリカの株式にアクティブファンドとして投資をしたい人にはおすすめです。

2024年7月時点で、信託報酬は1.639%、純資産総額は1528.13億円、運用会社はフィデリティ投信です。

直近一年間の成績はこちらです。約49%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C00035E4

たわらノーロードNYダウ

たわらノーロードNYダウは、ダウ・ジョーンズ工業株価平均に連動する投資効果を目指すアクティブファンドです。

ダウ・ジョーンズ工業株価平均は、アメリカ各業種の代表的な30銘柄により構成される株価加重指数です。

構成銘柄はS&P ダウ・ジョーンズ・インデックス社により選出されています。ダウ平均株価、NYダウとも呼ばれます。

選出される銘柄はニューヨーク証券取引所やナスダックに上場している米国企業の普通株式など30銘柄です。

2024年7月時点で、信託報酬は0.2475%、純資産総額は206.36億円、運用会社はアセットマネジメントOneです。

直近一年間の成績はこちらです。約33%となっています。

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000ERG7

引用元:https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000ERG7

NISAの成長投資枠で買うべき銘柄5選

ここではNISAの成長投資枠で買うべきおすすめの銘柄5選を紹介しますね。

成長投資枠でも投資信託を買うことはできますが、個別銘柄も購入可能です。

売却益を狙った投資は利益が出る際は、投資信託よりも早いスピードで資産が増大します。

短期で資産を増やす投資スタイルですと、難しいので初心者の方は中長期的な目線で投資をしましょう。

紹介する銘柄は中長期的に成長が見込める銘柄です。

キーエンス(6861)

キーエンスは、計測制御機器大手の会社です。

株価は75240円と非常に高く、人気の高さが伺えます。

PBRは6.57、PERは49.75です。少し割高感はありますが、今後も増収が期待できる銘柄となっております。

購入をぜひ検討してみてください。

引用元:https://www.rakuten-sec.co.jp/web/market/search/quote.html?ric=6861.T

引用元:https://www.rakuten-sec.co.jp/web/market/search/quote.html?ric=6861.T

任天堂(7974)

任天堂は知っている人が多い、ゲーム機メーカ最大手の会社です。

近年の業績の伸びが良く、株価が2年で約2倍近くになっています。

株価は9100円、PBRは4.53、PERは21.59です。割高感のある銘柄ですが、今後の増収増益も期待できそうです。

引用元:https://www.rakuten-sec.co.jp/web/market/search/quote.html?ric=7974.T

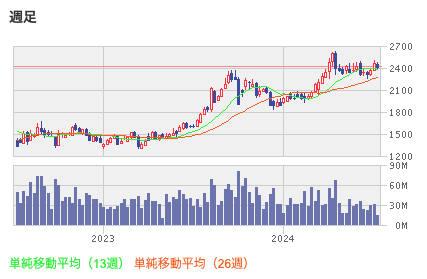

INPEX(1605)

INPEX(石油開発資源)は、石油・天然ガスの探鉱、開発、生産、販売やそれらを行う企業に対して融資を行う企業です。

エネルギー系の会社なので、安定的に人気があります。

株価は2478円、PBRは9.97、PERは0.74です。割安感のある銘柄となっており、買いやすくなっています。

参照元:https://finance.yahoo.co.jp/quote/1605.T

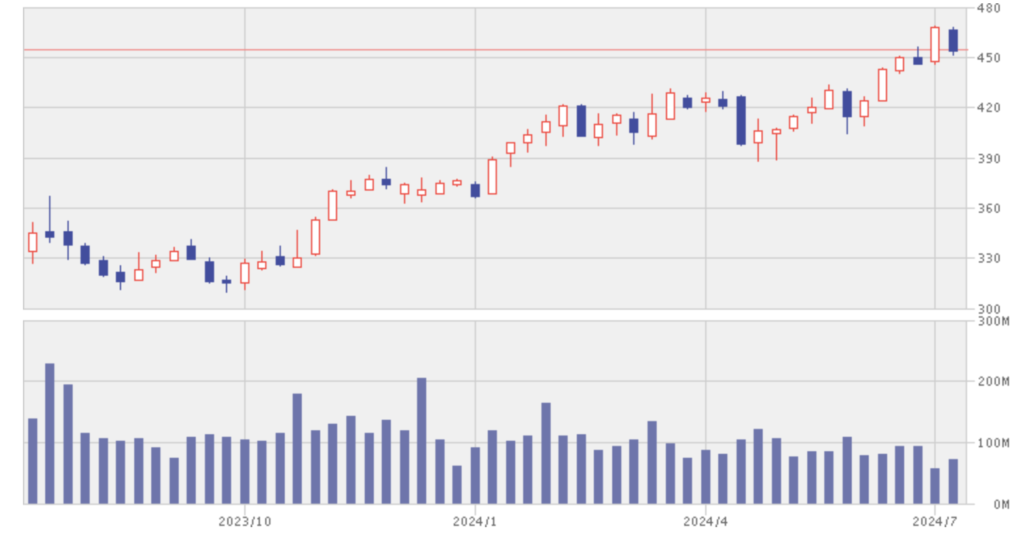

マイクロソフト(MSFT)

マイクロソフトは、超有名なグローバルIT企業です。

主にOSなどのソフトウェア開発および販売を行っている会社です。

OSではWindowsが有名ですよね。

株価は453ドル、PBRは16.39、PERは46.79です。最近では生成AI分野に力を入れており、OpenAI社を買収しています。

今後の期待産業である生成AIでどんどん増益が期待できる銘柄となっております。

以下は直近一年間の株価の変動です。

参照元:https://finance.yahoo.co.jp/quote/MSFT

スーパーマイクロコンピューター(SMCI)

スーパーマイクロコンピュターはPCサーバ、マザーボードおよび周辺機器メーカーです。

株価は909ドル、PBRは23.85、PERは73.53です。昨今ではビジネスにとってインフラ基盤は必須のアイテムです。ハードウェアの面にて今後も伸びしろがある銘柄です。

以下は直近一年間の株価の変動です。

参照元:https://finance.yahoo.co.jp/quote/SMCI

NISAについてよくある質問

ここではNISAについてよくある質問やお悩みについてまとめました。

同様の質問やお悩みをお持ちの人は、ぜひここで確認してみてください。

NISAを始めたいのですが、どのように始めれば良いかわかりません。

まずは、金融機関にてNISA口座を開設しましょう!

ネットで簡単に投資信託や株式の取引ができるので、ネット証券にてNISA口座を開設されることをおすすめします。

口座が解説できましたら、投資信託等の金融商品を選んでいきます。

NISAの始め方に関する具体的なステップについては以下の記事を参考にしてください。

NISAはどれくらいの資金から始められますか?

投資信託は、百円から始めることが可能です。

投資信託ではなく株式の場合でも単元未満株を購入すれば、数百円から投資可能となります。

※単元未満株とは、国内株式の場合最低単元(100株)を下回る株式数で購入できる株のことです。

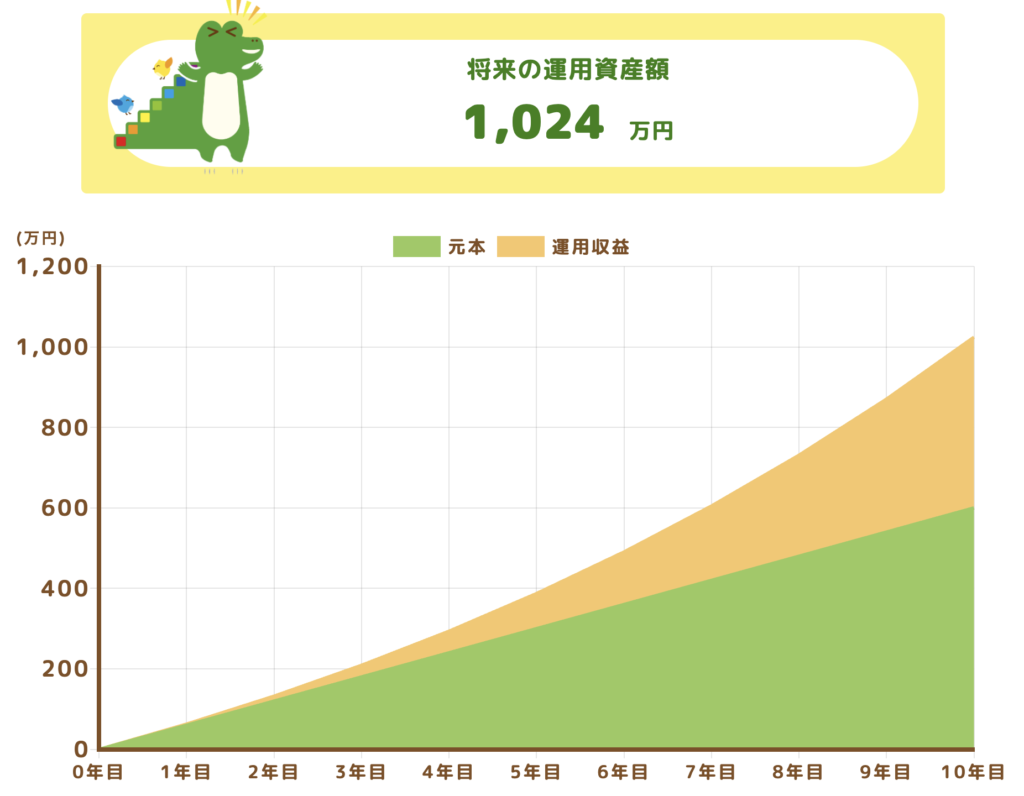

NISAではどれくらいお金が増えますか?

NISAで投資信託をした場合、毎月5万円積立、年率10%にて運用した場合、資産は約1000万円となります。

上記は金融庁が提供する金融資産シミュレータを使用しました。(https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/)

他の積立額や積立期間でシミュレーションをしたい人は上記のリンクから計算してみてください。

投資には絶対はありません。その時々の相場によってマイナスになる年もあるかもしれません。

しかし中長期的にみたときには、変動リスクを小さくでき多くの利益を得ることができます。

おすすめの証券会社を教えてください。

ネットで取引が完結するネット証券がおすすめです。

NISAの口座開設から審査および投資信託などの金融商品の購入まで一貫してネットで可能です。

例えば、ネット証券大手のSBI証券や楽天証券などです。

ただ対面で人に教えてもらいながらの方が良いという人もいるかもしれません。

そのような人は、対面証券をおすすめします。例えば、銀行やみずほ証券などの金融機関です。

まとめ

- NISAとは少額投資非課税制度です。

- 投資初心者には、NISAで低コストのインデックスファンドがおすすめです。

- 中長期的な目線での投資を心がけましょう。

NISAで購入できる投資信託および株式は、非常に多くあります。

私がおすすめした投資信託を参考にしながら、最終的にはご自身で投資するかを判断してください。

投資で損失を被ることが時にはあるかもしれません。

その時にやめてしまうのではなく、中長期的に資産形成をする目線を忘れずに投資するように心がけましょう。

この記事が、みなさまのお役に少しでもお役に立てるのなら、執筆者としてこの上ない喜びです。