この記事で解決できるお悩み

上記のようなお悩みを解決できる記事を作成しました。

本業は大手損害保険会社に勤務し、休みの日に株式投資に時間を費やしております。

株式投資の始め方だけではなく、そもそもの株式投資についてや株価の変動要因や、株式投資のメリット、デメリットについても解説しているので、ぜひご覧になってください!

この記事を読むと、株式投資はどのようにすれば始められるか理解することができますよ!

株式投資って何?

株式とは?

株式とは、企業が資金調達を目的に発行する有価証券です。

もっと簡単に言うと、投資家が出資したことを証明する証となるものです。

多くの企業は、設備投資や業務拡大などのため資金を必要とします。

その資金を調達するために、出資者(投資家、株主)を募集し、株式を発行します。

ちなみに、有価証券とは、財産的価値があり、その権利行使や移転が証券によって行われるものの総称です。

ゆえに、株式は企業が発行する有価証券です。

引用元:https://www.kaneko-secp.co.jp/kabuken.html

株式投資とは?

株式投資とは、企業が発行する株式の購入や売却による売却益や企業からの配当金などによって利益を得る投資方法です。

投資家が得る利益については、以下の株式投資のメリットをご覧ください。

株式投資の仕組み

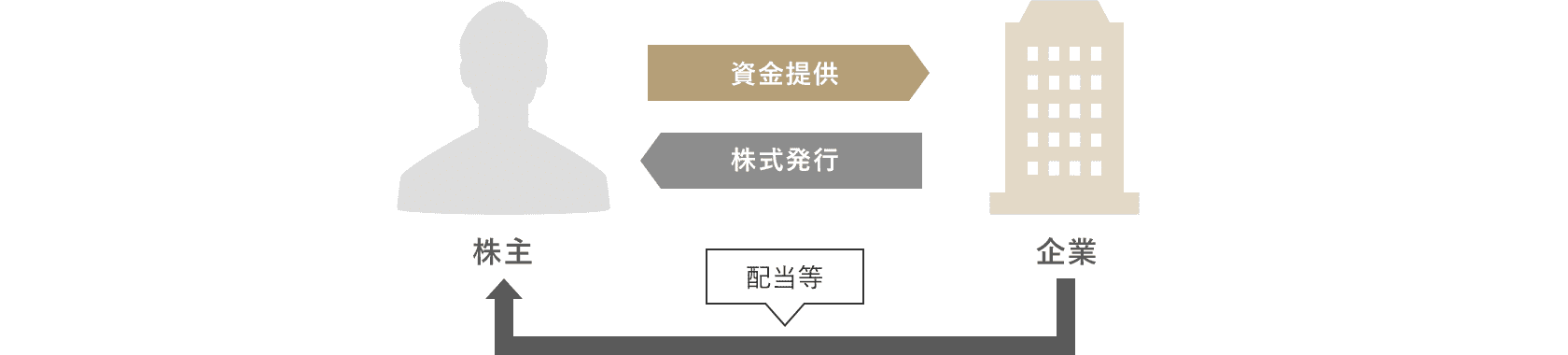

企業は株式を発行して、投資家に出資してもらいます。

株券は会社の株を所有することで得られる様々な権利を見える形にしたものです。

株式を保有すると、投資家である株主は、売買差益、配当金、株主優待や経営参加権などの様々な恩恵を被ることができます。その詳細については、以下の株式投資のメリットをご覧ください。

株式投資の一連の流れを図に示すと、以下のようになります。

引用元:三菱UFJモルガン・スタンレー証券

株価の変動要因

株価は基本的には、需要と供給のバランスで決まります。

需要、つまり買いたい人と供給、つまり売りたい人のバランスです。

なぜならば、買いたい人が売りたい人よりも多いと、株の価値が上がり、株価は上昇するからです。

逆に、買いたい人が売りたい人よりも少ないと、株の価値が下がり、株価は減少します。

この需要と供給のバランスに影響を与える要因として、大別すると以下があります。

1、個別企業による要因 (例えば、企業業績)

2、経済環境による要因 (例えば、国内景気、国内政治、為替、金利)

3、海外情勢による要因 (例えば、海外市場、国際政治、外国人投資家の動向)

企業の業績、経済情勢などを見て、投資家は株の売買を判断し、企業に出資します。

そのため、これらの要因について理解することは、株式の売却する際に非常に重要です。

各々の要因を順にみていきましょう!

個別企業による要因

基本的には、業績(売上や利益)が良い企業の株価は上昇しやすく、一方で業績の悪い企業の株価は減少します。

なぜなら、例えば業績が悪く赤字経営が継続し配当を払えない可能性のある企業の株式は、購入する人が減少し、売却する人が増加し、株価は下落するからです。

反対に、業績が良くなると予想されると、購入する人が増え、株価は上昇します。

実際に、個別企業が影響している例を示します。

2023年6月に、アップルの新製品Apple Vision Proが発売されました。今年初期のAppleの株式は、例年と比べると、下落していたこともあり、春の新製品の発表以降、投資家の期待が高まり、株式が上昇していきました。(下図の2023年3月以降)。

もちろん、他の時期でも、株価が変動していますので、新製品発表の要因だけで変動するとは言えません。

引用元:Google finance

経済環境による要因

一般的に、景気がよくなると、物やサービスがよく売れるため、結果として、企業の業績がアップし、株価が上昇します。

一方で、景気が悪くなると、株価が下落します。

また、金利も株価変動の要因となります。

金利が上がると、企業がお金を金融機関から借り入れにくくなり、経済活動が抑制されることが予想されるため、株価が下落します。

反対に、金利が下がると、経済活動が促進されることが予想されるため、株価が上昇します。その他には、為替や政治などの影響が考えられます。

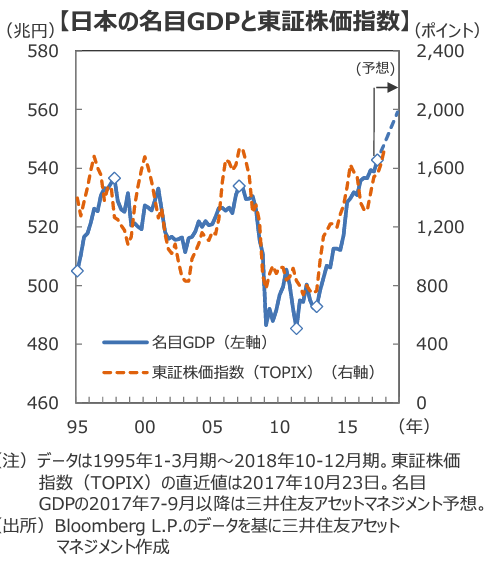

国内景気が株価に影響している例として、2016年から数年のGDP(国内総生産)の変動が、日経平均株価とよく対応していることが挙げられます。

※日経平均株価は、日本経済新聞社が選定した225銘柄から構成される平均株価であり、日本の株式市場を平均的に表した数値です。株価指数と言います。

引用元:熊本銀行

海外情勢による要因

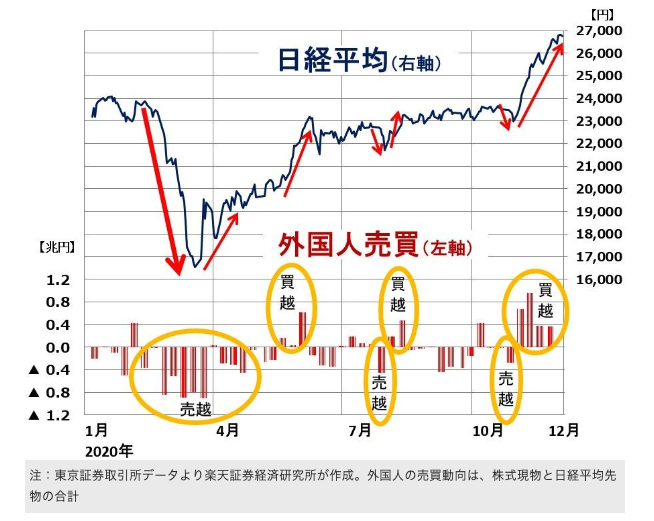

一般に、欧米の株式市場にてお金の流れが好調なら、海外投資家が日本に投資する資金も増加する傾向にあるので、株価は上昇します。

しかしながら、海外株式市場が不調となるような要因(海外企業の業績不調、紛争など)が起きると、日本への投資意欲が低くなり、下落します。

海外投資家の動向が影響している例として、今年の4月には、ウォーレンバフェットをはじめとした海外投資家が日本企業に投資し、日本企業の株価が大きく上昇しました(下図)。

海外投資家が買い越している時に、日経平均株価も上昇していることが見て取れます。

引用元:https://media.rakuten-sec.net/articles/-/29948

株式投資の始め方

株式投資を始めるには、まず証券口座を証券会社にて作成する必要があります。

なぜなら、株式投資では、基本的に証券口座に入金されている資金を使用するからです。

ここでは、株式投資を始めるにあたり利益を得るまでの、全体的な概要を説明していきます。

Step1. 証券会社を選び証券口座を開設する

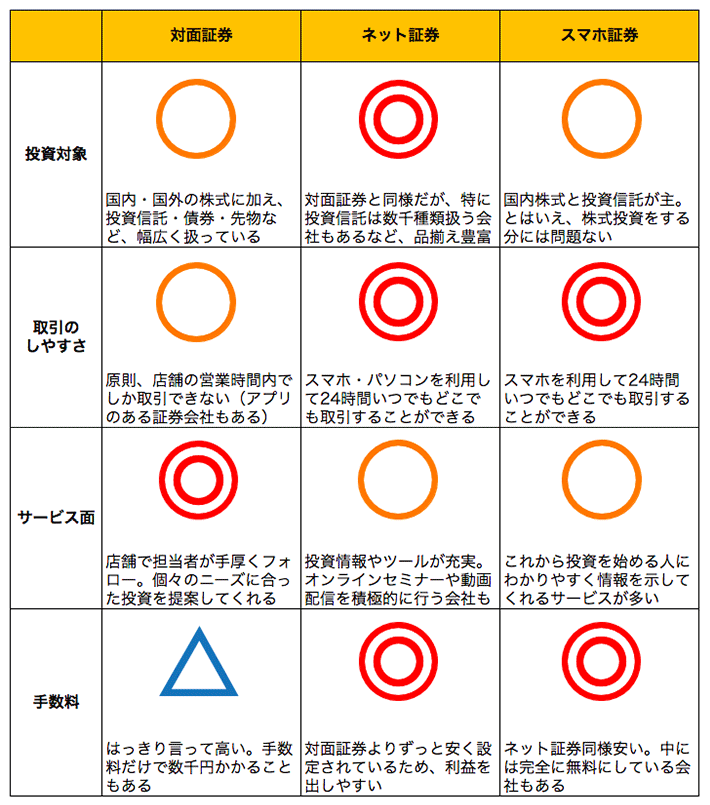

証券会社の取扱商品数、取引手数料などの観点から、自分で証券会社を選択していきましょう。

その理由としては、証券会社によっては、購入したい会社の株式を取り扱っていないことがあるからです。また、数百万の資金を運用する場合は、証券会社の取引手数料が多く発生し、その分自分の利益が減少してしまうからです。

株式投資初心者の方には、SBI証券、楽天証券などのネット証券がおすすめです。なぜなら、店頭での対面取引によって株式を注文する対面証券を比べ、ネット証券は取引手数料が安く、パソコンやスマホから24時間、いつでも簡単に注文できるからです。

引用元:RENOSY マガジン

私の場合は、国内株式の取り扱い手数料が無料でかつ、ネットで取引が簡単にできるという理由から、楽天証券にて、口座を開設しました。

どのネット証券会社がおすすめかどうかは、別の記事でご紹介します。

Step2. 証券口座に入金する

証券口座が開設できたら、株式投資のための資金を入金しましょう。

ネット証券であれば、銀行口座と証券口座を連携させて、簡単に入金することが可能です。

給料のうち、生活資金やそのほかの資金を除いた余剰資金から、入金することを推奨します。

なぜなら、仮に突発的にお金が必要となった場合(例えば、事故や怪我等)に、それに充てるお金が不足してしまうからです。

私の場合、最初に生活に支障をきたさない程度のお金を資金としました。この金額は、人それぞれだと思いますので、生活を鑑みて、入金してみてください。

Step3. 購入する株式を選択する

自分が知っているサービス、身近な企業の株式や、少額から投資できる株式を選んでみてください。

その理由は、身近な企業であれば、親近感が湧き、投資意欲も湧きやすくなるからです。さらに、少額投資であれば、損失のリスクを最小限に抑えられます。

私は、某有名上場企業の株式を初回に購入しました。普段からお世話になっている企業だったということもあり、現在でも株式の値動きや決算などの情報を日々確認しています。ちなみに、IT関係の企業です。

身近なサービスや少額から投資できる株式を選びましょう!

Step4. 株式を購入する

選んだ株式を購入してみましょう!

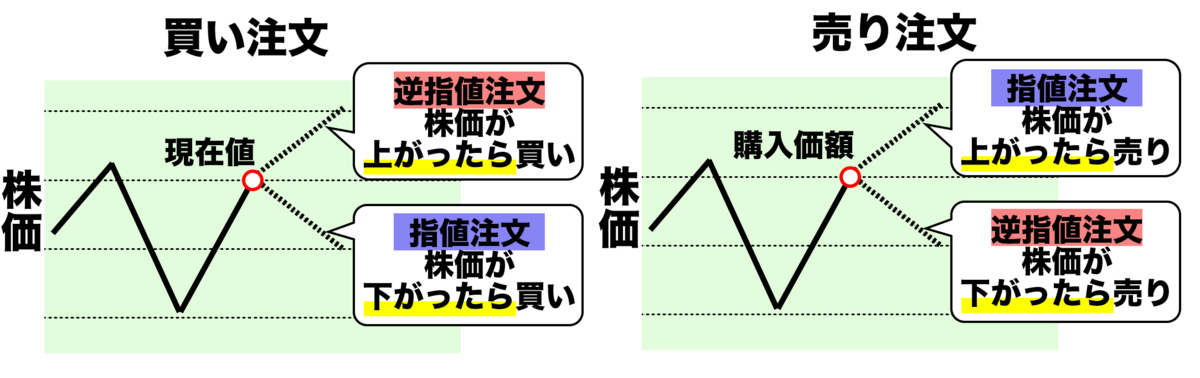

株式の発注方法はおおきく分けて3種類あります。成行注文、指値注文、逆指値注文です。

私の場合は、初めは成行注文で株式を注文しました。

引用元:みんかぶ

以下で、それぞれ解説していきますね。

成行注文

成行注文は、値段を指定せずに注文する注文方法です。

売買が成立した時の値段は、成立相手によって変わります。成り行き注文した人が、一番有利な売買の相手と成約することになります。

値段を指定して、注文する注文方法よりも成約することを重視した注文方法です。

例えば、成行売り注文をした場合には、その時に一番高く買い注文をしていた人と売買が成立します。

反対に、成行買い注文をしていた場合には、一番安く売り注文をしていた人と売買が成立します。

指値注文

指値注文とは、自身が希望する売買価格を指定して注文する方法です。

購入時は、上限価格、売却時は、下限価格を指定します。

買い注文では、指定した値段以下の売り注文があれば、約定され、売り注文では、指定した値段以上の買い注文があれば、約定されます。

成行注文と比べると、想定以上に高額な値段で購入したり、非常に安価で売却してしまう危険を避けることが可能です。

逆指値注文

逆指値注文とは、指定した値段以上になれば購入、指定した値段以下になれば売却する方法です。

指値注文とは逆の売買方法であることから、逆指値注文とよばれます。

市場が下落している際に、株式の価格変動による損失を抑えるため、「株価が〇〇円以下になれば売却」という逆指値注文をします。その結果、損失を最小限に抑えることができます。これを損切りと言います。

反対に、市場が上昇している際に、株式の購入価格をできるだけ安くするため、「株価が〇〇円以上になれば、購入」という逆指値注文をします。それによって、購入価格の下限を定めることができます。

Step5. 株式を保有する

株式を一定期間保有しよう!

なぜなら、株式投資のメリットは、株式を売却することによる利益だけではなく、配当益ももらえるからです。配当益については、以下の株式投資のメリットをご参照ください。

配当益がもらえるだけでなく、株価変動によるリスクも低減できます。

日々値動きする株価を観察しながら、数週間、1ヶ月ほど保有してみましょう。

1ヶ月後、株価がどのように変動したかをみて、その株式の保有是非を考えましょう。

実際に、私は株式投資を始めて、最初に購入した株式は、現在も保有し続けています。配当益や売却益による含み益が出ております。

ゆえに、株式を1ヶ月程度保有してみることを推奨します。

Step6. 株式を売却する

企業の状況を見ながら、株式を売却しよう!

購入時より値段が下落している時は、損失が出てしまいます。

例えば、購入時より値段が1株あたり100円下落している場合、売却すると、1株あたり100円の損失が確定してしまいます。しかし、売却しない状態つまり損益が未確定になっている状態(含み損)ですと、相場が反転して含み益になる可能性があります。

もちろん、さらに下落する場合も考えられますので、見極めが必要です。

ゆえに、株式の値動きを確認しながら、株式を売却しましょう。

株式投資のメリット、デメリット

株式投資には、メリットもデメリットもあることを理解しましょう。

なぜなら、どちらか一方だけを知っていると、自らが不利益を被る可能性があるからです。

私が株式投資を始めたての頃、企業の決算を見ずに、チャートも見ずに株式を購入しました。

その結果、その後の株価が下落していき、マイナス数万の損失が出てしました。

当時は、資金が少なかったため、損失も軽微なものでしたが、多額の資金の場合は、この程度の損失では済みませんでした。非常に後悔したのを覚えています。

ですので、事前に株式投資について理解を深めておきましょう。

それでは、順番に株式投資のメリット、デメリットを以下に示していきますね。

株式投資のメリット

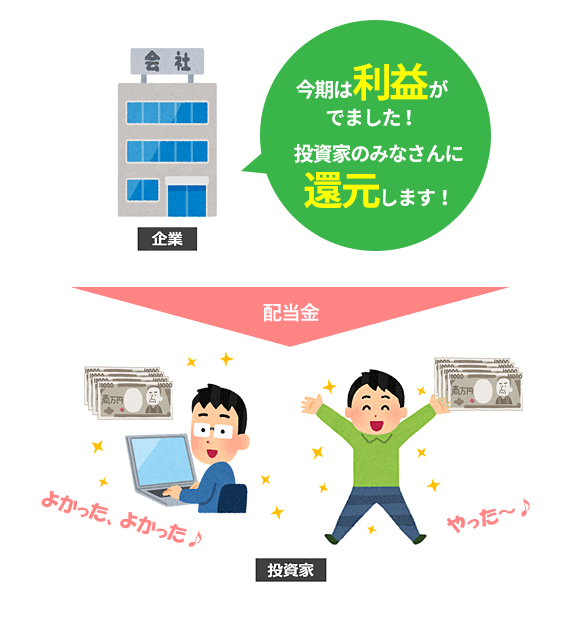

配当益(インカムゲイン)がもらえる

配当金とは、株主に分配される現金配当です。企業は利益の一部を配当という形で、株主に還元します。

配当金は、一般的に年に1−2回、一株あたり〇〇円という形で所持株式数に応じて配分されます。

ただし、企業の業績によっては、配当がなかったり安定しなかったりします。

配当利回りは、株価に占める配当の割合をパーセントで示した値になります。

配当益をたくさんもらいたいなら、配当利回りの数値をみることを推奨します。

例えば、配当利回り5%では、年間を通してもらえる配当金の合計が、株価の5%にあたるということです。

引用元:https://www.kabuyutai.com/kiso/haito.html

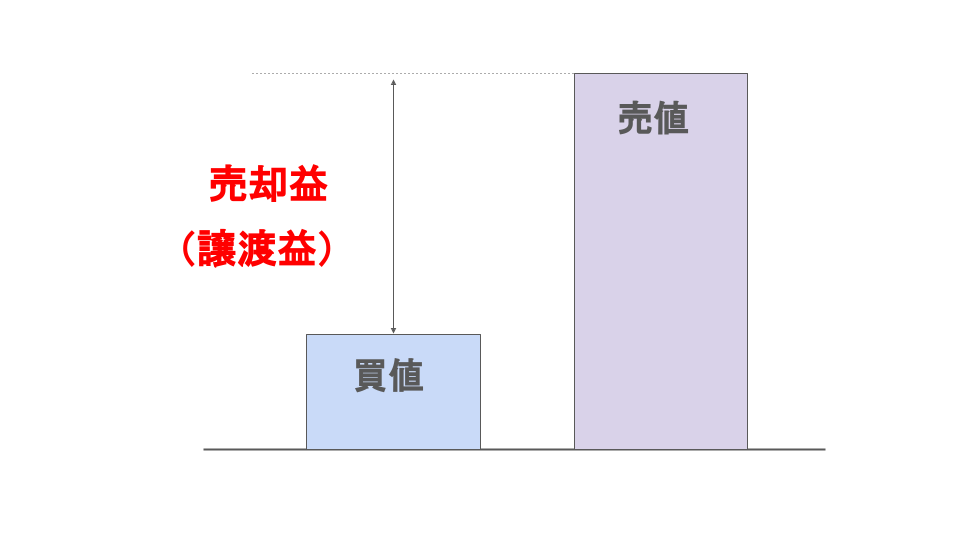

売却益(キャピタルゲイン)がもらえる

売却益とは、株式の売買によって生じた利益のことです。

株式購入時よりも、売却時の方が、価格が上昇していれば、株価の差額に応じて、利益が発生します。

一般的に、配当益よりも多くの利益を得られる可能性があります。しかし、価格変動によるリスクが伴います。

例えば、株式の購入時、価格700円、数量100株購入したとする。その後、価格が変動し、株式の売却時800円になり、全ての数量を売却すると、(800-700)*100 = 10000円の利益が発生します。

また、実際に証券口座に振り込まれる金額は、売買による利益から税金(所得税、住民税など)が差し引かれた後の金額となります。NISA口座を使用すると、非課税となります。株式投資にて、生じる税金については、別記事にて書かせていただきます。

場合によっては株主優待がもらえる

株主優待とは、企業が株式を購入してくれた株主に向けて、自社のサービスなどの「優待品」を贈る制度です。

株主優待は、任意の制度であるため、全ての企業が実施しているわけではありません。

とはいえ、上場企業の4割ほどは株主優待を実施しているので、銘柄を選ぶ際に参照すべき項目の一つです。

例えば、某有名鉄道会社の株式を一定数、一定期間保有すると、優待価格にて乗車できる株主優待があります。

なお、保有する株式の数量によって、株主優待の内容が変化する企業もあるので、株主優待のための最低保有株数などを確認しておきましょう。

株主としての経営参加権

保有株数に応じて、企業の経営に参加することが可能です。

株主総会が開催された場合、企業の経営方針に対して、株主は議決権を行使することが可能です。

議決権とは企業の経営方針などの議案に対し、賛成・反対の意思表示ができる権利です。

議決権は、保有株数に応じて与えられます。保有株数が多いほど、企業に対して大きな発言権を持つこととなります。

引用元:https://baibull.net/wp/about-stockholders-voting-right/

株式投資のデメリット

元本保証がない

株式投資には、元本保証がありません。つまり、自分が投資に充てた金額が、減少する可能性があるということです。

その理由として、株価の変動要因で述べたように、様々な外的要因によって、株価が変動するからです。株価の値動きによっては、大きな損失を招く可能性があります。

このようなリスクを価格変動リスクと言います。

株価が急激に下落した場合、手放したいと思っても、売買が成立せず、さらに損失が広がる可能性があります。

倒産するリスクあり

株式の発行元である企業が倒産すると、保有している株式は、無価値になってしまいます。株式の価値がなくなってしまうと、投資したお金は戻りません。

これは、株式投資において、最も恐るべきリスクです。このリスクのことを、信用リスクと言います。

ただ、持ち株会社による買収や他者との合併によって、経営陣によって好条件の株式買取が行われる場合があります。

そのため、投資家は常に企業の業績を観察しながら、投資を続けるか売却するかの選択をしなければなりません。

投資金額が比較的高い

日本株を購入する場合、最低売買単位(単元)があり、どの銘柄も原則として、100株単位で購入しなければなりません。つまり、株価が3000円であれば、最低でも30万円の資金が必要になります。

さらに、証券会社によっては、株式委託手数料も発生し、加算されます。

最近では、最低購入株数よりも少ない数量で購入可能な投資方法もありますが、通常の投資方法で投資をする場合は、まとまった数十万程度の資金が必要となります。

売買が成立しない可能性あり

株式の取引は、「株式を購入したい投資家」と「株式を売却したい投資家」がいてこそ、成立します。

そのため、株式を売買する際に、買い手や売り手がつかないことで、いつまでも取引が成立しないことがあります。このことを流動性リスクと言います。

例えば、株式を購入した企業で業績不振が発生し、売り注文が非常に多くなってしまい、買い注文が極端に少ない場合、保有している株式を売却できないという事態が起こります。

株式の具体的な銘柄の選び方

株式投資初心者の方は、以下の4つの観点から選んでみることをお勧めします。

なぜなら、この観点を知らないと、リスクが高くなったり、もらえる利益が下がってしまう可能性があるからです。

以下で、4つの観点それぞれについて解説します。

少額投資ができるところから始める

少額投資できる株式から選びましょう!

なぜなら、株式投資初心者の時は、最初から多額の自己資金を投資するのは、損失を被るリスクが高いからです。

例えば、某日系有名企業の株価は、1株あたり約1200円です。日本株は現在最低購入株式数が、100株のため、最低でも数十万円の資金が必要となります。仮に数十万円をこの会社に投資し、その後下落した場合、大きく損失を被ることになります。

ただ、株式の中には、1株あたり数百円で購入できるものや、単元未満株という100株に満たない場合でも、購入できる株式もあります。

そのため、少額投資(数万円程度)から購入できる株式を推奨します。

身近な企業を選ぶ

自分と馴染みのある企業から選んでみよう!

その理由として、自分に身近な企業であれば、企業に親近感がわき、その企業に関する情報収集も簡単になるからです。

実際に、証券会社が取り扱っている企業の株式を見てみると、多すぎて迷ってしまいますよね。自分がサービスを使ったことも、名前すら知らない企業に投資するよりも、知っている企業の株式を購入する方が、株式を保有している時に、最新の企業情報などに興味が湧きやすいと思います。

ゆえに、自分が普段から使用しているサービスや商品を取り扱っている企業の株式を選んでみましょう。

株主優待や配当金から選ぶ

もらえる株主優待や配当金を考慮して、株式を選ぼう!

その理由として、企業によっては、株主優待や配当金が豊富にもらえるためです。

実際の企業の例として、某鉄道会社の株式を保有すると、株主優待として乗車券が安くなるというものがあります。

そのほか、配当金の例として、一定期間保有しておくと、購入した株数に応じて、株価に対して年間数%の利益が株主に還元されるのもあります。

この株価に対する利益の還元の割合のことを配当利回りといいます。年間利回りは、1年間株式を保有した場合、投資した額に対して、配当金が占める割合を指します。

それゆえ、株主優待や配当金という観点から株式を選んでみましょう。

投資信託という選択肢もある

自分で企業の株式を選びたくない人は、投資信託という選択肢もあります。

なぜならば、株式投資に時間を割きたくない、しかしながらある程度、資産運用もしたいという人には、投資信託はお勧めだからです。

投資信託は、株式選びから運用まで全てプロに任せる投資形態です。そのため、自身がすべきことは、資金を用意するだけとなります。企業の株式を購入するのとは異なり、別途信託報酬というものが利益から差し引かれますが、長期投資には、おすすめの投資形態です。

自分で企業の株式を選びたくない人や、運用まで他人にやって欲しい人には、投資信託という選択肢も考慮してみてください。

株式投資のリスクの抑え方

長期投資

長期的に株式を保有することでリスクを抑えよう!

なぜなら、株式を長期保有することで、数ヶ月程度の短期的な株式の変動に伴う損失リスクを抑えることができるからです。

一般的に、短期的な株価の変動において、予測が難しいと言われます。しかし、長期的に保有することで、トータルの損益がプラスになる可能性が高い。なぜなら、配当金や変動リスクを抑えられるからです。

積立投資

株式を積立購入しよう!

積立購入とは、株式を1月に〇〇円購入するなど、定期的に決まった金額購入することを言います。

積立で投資をすることで、損失するリスクを低減できます。

例えば、月3万円を10ヶ月間続けて、株式を積立購入していく場合と、初月に30万円を購入する場合を比較すると、前者の場合の方が株価が下落した時の損失が少なくなります。

もちろん、株価が上昇した時の利益は、前者の場合、後者と比べて小さくなります。後者の場合は、ハイリスクハイリターンとなります。

株式投資初心者の方は、損失リスクを抑えるため、株式を積立購入することをおすすめします!

分散投資

分散的に株式を購入しよう!

この投資方法は、値動きが異なる株式を購入することで、損失するリスクを分散できます。

例えば、日本株式だけを購入している場合、日本株式市場全体に影響を及ぼすことが発生した場合、とても大きな損失が出てしまいます。しかし、日本株式だけではなく、新興国の株式や米国株式など他地域の株式も保有することで、資産全体として、損失が抑えることができます。

以上のことから、株式投資初心者の方は、株式を分散的に購入することを、推奨します!

まとめ:株式投資を始めるための6つのステップ

いかがでしたでしょうか?

この記事では、株式投資の始め方にとどまらず、株価変動要因、株式投資のメリットやデメリットなどをご紹介しました!

繰り返しにはなりますが、株式投資を始めて、利益を得るまでのステップとしては、以下の6つとなります!

ポイント

1.証券会社を選び証券口座を開く

2.証券口座に入金する

3.購入する株式を選択する

4.株式を購入する

5.株式を保有する

6.株式を売却する

株式投資は非常に楽しい要素がたくさんありますので、興味のある方は、ぜひ自分の生活基準に応じた金額から、始めてみてください!

この記事が、みなさまのお役に少しでもお役に立てるのなら、執筆者として、この上ない喜びです。